Co jednak szczególnie zaskakuje:

podczas gdy zmiany dochodów rynkowych działały na rzecz zmniejszenia rozwarstwienia dochodowego Polaków, działania państwa ten efekt pomniejszały. W czasach kryzysu, ogólnie zwiększyły się przychody z zasiłków i innych form wsparcia socjalnego, równocześnie jednak wzrosło obciążenie podatkiem dochodowym PIT. Do tego obciążenia podatkowe silniej wpłynęły na

obniżkę dochodu rozporządzalnego najbiedniejszych w stosunku do dochodów najbogatszych. To efekt nałożenia się dwóch instrumentów: funkcjonującej od 2009 roku obniżki podatku dla najwięcej zarabiających oraz zamrożenia progów podatkowych.

Najnowsze dane o zarobkach - sprawdź bezpłatny raport płacowy dla Twojego stanowiska

Na dochody rynkowe składają się dochody z pracy (wynagrodzenia), z kapitału (np. odsetki z lokat) oraz z własności (np. czynsz za wynajem). Przy mierzeniu dochodów rynkowych OECD bierze pod uwagę wartości brutto – czyli nie są tu uwzględniane np. podatki dochodowe. W skład dochodu rynkowego nie wchodzi też wsparcie państwowe: zasiłki, dotacje czy renty. Przy rozważaniu poziomu życia obywateli istotne jest jednak, jakimi pieniędzmi faktycznie oni dysponują. Ta kwota – uwzględniająca już obciążenia podatkowe i, z drugiej strony, świadczenia socjalne otrzymywane z budżetu, to dochód rozporządzalny. W latach 2007-2011 dochody rozporządzalne Polaków, mimo kryzysu, zwiększyły się jeszcze bardziej niż dochody rynkowe. Biorąc pod uwagę 29 krajów OECD, Polska jest drugim krajem, który odnotował największy wzrost dochodów do dyspozycji.

Jednocześnie wskaźnik Giniego, wskazujący na rozwarstwienie dochodowe w społeczeństwie, w większym stopniu spadł w latach 2007-2011 w przypadku dochodu rynkowego, a w mniejszym dla dochodu rozporządzalnego (czyli uwzględniającego wpływ działań państwa).

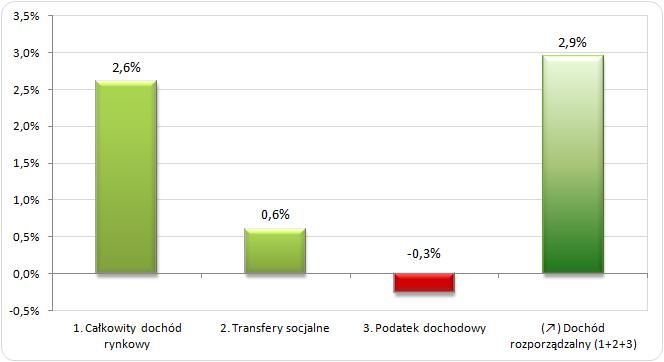

Dochody Polaków według danych OECD

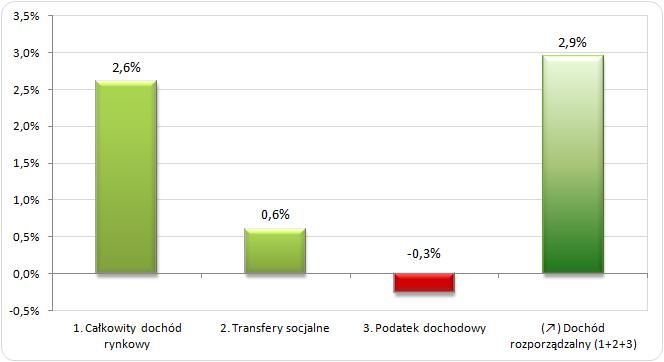

Według danych OECD wysokość całkowitych dochodów rynkowych Polaków w analizowanym okresie wzrastała o 2,6% rocznie. Na wysokość dochodów rynkowych pozytywnie wpłynęły transfery socjalne, które zwiększyły je o 0,6%. Pod tym pojęciem kryje się wartość przekazanych przez państwo zasiłków, rent czy też pomocy społecznej. Negatywny skutek miał natomiast wpływ podatku dochodowego, który zmniejszył wartość średnich dochodów o 0,3%. Sumaryczny wzrost dochodów rozporządzalnych, czyli tych, którymi swobodnie dysponują Polacy, wyniósł 2,9%.

Roczne zmiany procentowe w dochodach rozporządzalnych w latach 2007-2011

w Polsce ze względu na wpływający na nie czynnik

Źródło: Opracowanie Sedlak & Sedlak na podstawie OECD

Pensje rosną, progi podatkowe zostają bez zmian

Dlaczego podatek dochodowy coraz bardziej zmniejsza nasze dochody? Główną przyczyną jest brak waloryzacji progów podatkowych. W latach 2007-2011 wartość naszych wynagrodzeń wzrosła średnio o jedną trzecią, a inflacja skumulowana wyniosła w tym okresie około 15% (dane GUS). Natomiast kwota wolna od podatku od 2009 roku do dzisiaj nie zwiększyła się.

Najpopularniejszą ulgę odliczaną od podatku, czyli ulgę na dzieci, można stosować od 2009 roku. Jej wysokość uzależniona jest od wysokości pierwszego progu podatkowego, oprocentowanego stawką 0%. Na każde dziecko rodzina może odliczyć dwukrotność kwoty wolnej od podatku. W latach 2007-2008 można było zatem odliczyć rocznie odpowiednio 1145,08 PLN oraz 1173,30 PLN, natomiast od roku 2009 kwota, którą odliczamy, nie zmienia się i wynosi 1112,04 PLN. To bardzo pozytywna zmiana w polskim systemie podatkowym, jednak z roku na roku przynosi nam coraz mniejsze korzyści. Dzieje się tak, ponieważ płace nominalne Polaków stale rosną (od 2007 roku o 35%), a kwota, którą odliczamy od podatku na każde dziecko, nie zmienia się.

Od 2009 roku weszła w życie reforma podatkowa opracowana pod kierownictwem minister finansów Zyty Gilowskiej. Był to duży krok w kierunku zmniejszenia obciążeń podatkowych dochodów Polaków. Największą zmianą było przejście z 3-stopniowej skali podatkowej (19, 30 i 40%) na 2-stopniową (18 i 32%). Właściwie była to likwidacja najniższego progu podatkowego oraz obniżenie stawki podatkowej w przypadku kolejnych. Reforma ta obniżyła również wysokość składki rentowej pracowników z 6,5% do 1,5% oraz pracodawcy z 6,5% do 4,5%.

Stawki i progi podatkowe obowiązujące w 2008 roku

|

dochód

|

podatek

|

|

poniżej 44 490 PLN

|

19% (kwota zmniejszająca

podatek 586,85 PLN)

|

|

44 490 - 85 528 PLN

|

7 866,25 PLN + 30%

od nadwyżki powyżej 44 490 PLN

|

|

powyżej 85 528 PLN

|

20 177,65 PLN + 40%

od nadwyżki powyżej 85 528 PLN

|

Źródło: Ministerstwo Finansów

Stawki i progi podatkowe obowiązujące w latach 2009-2013

|

dochód

|

podatek

|

|

poniżej 85 528 PLN

|

18% (kwota zmniejszająca podatek 556,02

PLN)

|

|

powyżej 85 528 PLN

|

14 839,02 PLN + 30%

od nadwyżki powyżej 85 528 PLN

|

Źródło: Ministerstwo Finansów

Najwięcej zyskały osoby, których dochód przekraczał 85 528 PLN rocznie. Podatnicy, których dochód do opodatkowania w 2008 roku nie przekroczył 44 490 PLN zyskali stosunkowo najmniej, bowiem to tylko 1 p.p. różnicy w porównaniu do stawki podatkowej sprzed reformy.

Niższe podatki… czy aby na pewno?

Obniżająca PIT reforma prof. Zyty Gilowskiej przyniosła więc wszystkim oszczędności w podatkach. Lecz po jej wprowadzeniu kolejni ministrowie finansów zaczęli szukać możliwości zwiększenia wpływów budżetowych. Stąd w kolejnych latach nie waloryzowano progów podatkowych oraz wysokości ulg; tymczasem wartość tych ostatnich jest oparta na wysokości kwoty wolnej od podatku. W rezultacie płacimy relatywnie coraz wyższe podatki dochodowe. Stąd w latach 2007-2011 mieliśmy negatywny (obniżający) wpływ podatku na wysokość dochodów rozporządzalnych w Polsce.

Od 2013 roku znacząco zmodyfikowano zasady korzystania z ulgi internetowej. Skutkiem zmian, zdecydowana większość korzystających do tej pory odliczenia od dochodu wydatków na Internet, utraci taką możliwość. Innym przykładem ulgi, której likwidacja uszczupliła dochody rozporządzalne Polaków, jest ulga na materiały budowlane.

Ile tracimy na zamrożeniu progów podatkowych?

Ostatnia zmiana wysokości progów podatkowych nastąpiła w 2009 roku, kiedy zmienione zostały stawki podatkowe. Natomiast płaca minimalna w latach 2007-2013 wzrosła o ponad 70%. Brak waloryzacji kwoty dochodu wolnej od podatku przy jednocześnie dynamicznie rosnącej płacy minimalnej oznacza dla podatników faktyczną stratę. Jest tak, ponieważ stosunek dochodu nieopodatkowanego do minimalnego rocznego wynagrodzenia jest coraz niższy. Gdyby proporcja została zachowana, to podatek, który zapłaciliśmy w 2013 roku, byłby niższy o 424,66 PLN. W sumie od 2007 roku zaoszczędzilibyśmy 1 662,08 PLN.

Pracownik, zarabiający minimalną pensję w 2007 roku, mógł przepracować 3 miesiące i 5 dni, zanim osiągnął dochód w wielkości przekraczającej dochód nieopodatkowany. Natomiast w 2013 roku okres ten wyniósł już tylko 1 miesiąc i 20 dni. Dowodzi to, że brak zmian progów podatkowych jest najbardziej odczuwany przez najuboższą część społeczeństwa. Niewątpliwie prowadzi to do zwiększania się rozwarstwienia dochodowego.

Skutki braku waloryzacji progów podatkowych krok po kroku

|

wyszczególnienie

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

|

dochód nieopodatkowany

|

3 013

|

3 089

|

3 091

|

3 091

|

3 091

|

3 091

|

3 091

|

|

pensja minimalna

|

934

|

1 126

|

1 276

|

1 317

|

1 386

|

1 500

|

1 600

|

|

roczna pensja minimalna

|

11 208

|

13 512

|

15 312

|

15 804

|

16 632

|

18 000

|

19 200

|

|

stosunek dochodu

nieopodatkowanego do rocznej pensji minimalnej

|

0,27

|

0,23

|

0,20

|

0,20

|

0,19

|

0,17

|

0,16

|

|

wyrażone w miesiącach

|

3,23

|

2,74

|

2,42

|

2,35

|

2,23

|

2,06

|

1,93

|

|

3 mies.

i 5 dni

|

2 mies.

i 16 dni

|

2 mies.

i 9 dni

|

2 mies.

i 8 dni

|

2 mies.

i 5 dni

|

2 mies.

i 1 dzień

|

1 mies.

i 20 dni

|

|

wolna kwota podatku

|

572,54

|

586,85

|

556,02

|

556,02

|

556,02

|

556,02

|

556,02

|

|

potencjalny dochód

nieopodatkowany

|

3 013

|

3 632

|

4 116

|

4 249

|

4 471

|

4 839

|

5 161

|

|

potencjalna wolna kwota podatku

|

|

690,15

|

782,09

|

807,22

|

849,51

|

919,38

|

980,68

|

|

różnica między

potencjalną i rzeczywistą wolną kwotą podatku

|

|

103,30

|

226,07

|

251,20

|

293,49

|

363,36

|

424,66

|

Źródło: Opracowanie Sedlak & Sedlak