Polski projekt ustawy o PPK wiele czerpie z rozwiązań które sprawdziły się za granicą, w szczególności w Wielkiej Brytanii. W brytyjskiej reformie emerytalnej, wprowadzonej w 2012 roku, także zastosowano mechanizm automatycznego zapisu, z możliwością rezygnacji. Warto zwrócić uwagę na pozytywną reakcję społeczną dla wprowadzanych zmian, mierzoną odsetkiem osób, które zrezygnowały z programu. W latach 2013-2016 było to 8-17% rezygnacji. Jest to wskaźnik niższy od zakładanego na początkowym etapie reformy. Należy zaznaczyć, że na sukces brytyjskiej reformy wpłynęła m.in. aktywna postawa instytucji nadzorujących system emerytalny, czy kampania informacyjno-edukacyjna, która prowadzona była za pomocą nowoczesnych kanałów komunikacji, takich jak Facebook czy Twitter.

Obowiązki pracodawcy

PPK będą obowiązkowe dla każdego pracodawcy, który zatrudnia co najmniej jednego pracownika, za którego odprowadza składki na ubezpieczenia emerytalne i rentowe do ZUS.

Z obowiązku utworzenia PPK zwalnia prowadzenie Pracowniczego Programu Emerytalnego (PPE) i opłacanie składki podstawowej na rzecz zatrudnionego w wysokości minimum 3,5% wynagrodzenia, jeśli do PPE przystąpiło co najmniej 25% osób zatrudnionych. Jeśli firma decyduje się na utworzenie PPE zamiast PPK, to wymogiem jest, aby pierwsza odprowadzona składka PPE była w miesiącu poprzedzającym wdrożenie PPK wynikające z ustawy. Warto pamiętać, że wpisanie PPE do rejestru KNF trwa około 3 miesięcy, więc działania w tym zakresie należy podjąć odpowiednio wcześniej.

W związku z wprowadzeniem PPK na pracodawców zostaną nałożone nowe obowiązki:

- wybór instytucji finansowej, za pośrednictwem której zostaną utworzone rachunki PPK dla pracowników,

- podpisanie z wybraną instytucją finansową umowy o zarządzaniu PPK, a także umowy o prowadzeniu PPK w imieniu i na rzecz osób zatrudnionych,

- terminowe i prawidłowe obliczanie oraz przekazywanie wpłat do wybranej instytucji finansowej,

- gromadzenie i archiwizacja dokumentacji dotyczącej PPK,

- przekazywanie pracownikom oraz wybranej instytucji finansowej informacji związanych z utworzonym PPK.

Aby poszczególni pracodawcy mogli w pełni przygotować się do nowych zadań, terminy przystąpienia do programu zostaną rozłożone na 2 lata i będą zależeć od wielkości danej firmy (mierzonej liczbą osób zatrudnionych).

Harmonogram wdrożenia PPK

|

liczba

zatrudnionych pracowników

|

termin

wdrożenia

|

|

|

250

i więcej pracowników

|

01.07.2019

|

|

50-249

pracowników

|

01.01.2020

|

|

20-49

pracowników

|

01.07.2020

|

|

pozostałe

firmy i sektor budżetowy

|

01.01.2021

|

Źródło: Opracowanie Sedlak & Sedlak na podstawie projektu ustawy o PPK

Uczestnicy programu

Uczestnikami nowego systemu będą wszystkie zatrudnione osoby w wieku 18-55 lat, które automatycznie zostaną zapisane do PPK, pracownicy w wieku od 55 do 70 lat mogą zwrócić się do pracodawcy z wnioskiem o zawarcie w ich imieniu umowy o prowadzenie PPK.

Pracownik będzie mógł w każdym momencie zrezygnować z przekazywania wpłat do PPK, na podstawie pisemnej deklaracji. Jednocześnie uczestnik PPK, który zrezygnował z udziału w programie, będzie mógł ponownie do niego przystąpić.

Takie podejście, zwane

libertariańskim paternalizmem, wprowadził amerykański noblista Richard Thaler. Rozbijając na części: trzon pojęcia "paternalizm" wynika z próby wpływania bezpośredniego lub pośredniego przez państwo na wybory obywateli, z kolei "libertariański" wskazuje na to, że ostateczny wybór należy do jednostki (Kalinowski, 2014).

Wpłaty do PPK

Pracodawca, we współpracy z wybraną instytucją finansową, otworzy dla każdego pracownika uczestniczącego w programie, indywidualny rachunek PPK. Będzie on zasilany przez comiesięczne wpłaty dokonywane zarówno przez pracodawcę jak i pracownika.

Zatrudniający jak i uczestnik programu będą, w różnym stopniu, finansować składkę podstawową (obowiązkową). Oprócz tego zarówno pracownik, jak i pracodawca, będą mogli przekazywać do PPK wpłaty dodatkowe (dobrowolne).

Wysokość wpłat podstawowych i dodatkowych będzie określona procentowo od wynagrodzenia brutto uczestnika PPK.

Wysokość wpłat do PPK

|

wpłaty

do PPK

|

wpłata

podstawowa

(obowiązkowa)

|

wpłata

dodatkowa (dobrowolna)

|

|

|

pracodawca

|

1,5%

|

do

2,5%

|

|

pracownik

|

2%

|

do

2%

|

Źródło: Opracowanie Sedlak & Sedlak na podstawie projektu ustawy o PPK

Ustawodawca zaproponował również ciekawe rozwiązanie dla osób najmniej zarabiających. Pracownik, którego miesięczne wynagrodzenie uzyskiwane z różnych źródeł, nie przekroczy 120% minimalnego wynagrodzenia, będzie mógł dokonywać wpłaty podstawowej niższej niż 2%, ale nie mniejszej niż 0,5%. W 2019 r. minimalne wynagrodzenie wyniesie 2 250 PLN, co oznacza, że osoby zarabiające nie więcej niż 2 700 PLN brutto, będą mogły skorzystać z obniżonej składki do PPK.

Jeśli chcesz sprawdzić jak udział w PPK wpłynie na Twoje wynagrodzenie, skorzystaj z

Kalkulatora PPK.

Wpłata dodatkowa pracodawcy może być różnicowana ze względu na długość okresu zatrudnienia lub na podstawie postanowień regulaminu wynagrodzeń czy też układu zbiorowego pracy, obowiązujących u pracodawcy. W przypadku decyzji pracodawcy o powiększeniu składki, wybrane kryterium będzie dotyczyć wszystkich zatrudnionych pracowników. Przykładowo jeśli pracodawca zdecyduje o przyznaniu składki dodatkowej osobom z co najmniej 10-cio letnim stażem, to wszyscy pracownicy z takim stażem muszą otrzymać dodatkowe wpłaty.

Wsparcie państwa i zasady podatkowe

Ustawa przewiduje specjalne wsparcie ze strony państwa. Zachętą do rozpoczęcia i kontynuowania oszczędzania ma być jednorazowa „wpłata powitalna” w wysokości 250 PLN, która zasili konto uczestnika PPK. Dodatkowo, w każdym roku, pracownik uczestniczący w PPK otrzyma „dopłatę roczną” w wysokości 240 PLN. Kwota ta będzie wypłacona po spełnieniu warunków określonych w ustawie.

Wpłaty dokonywane przez pracodawcę nie będą podlegać obowiązkowym składkom na ubezpieczenia emerytalne i rentowe. Dodatkowo zarówno wpłaty jak i koszty prowadzenia PPK stanowić będą dla pracodawcy koszty uzyskania przychodu.

Wpłaty dokonywane przez pracownika będą potrącane z wynagrodzenia po jego opodatkowaniu, czyli z pensji netto.

Środki zgromadzone w PPK mają być prywatną własnością pracownika, będą podlegać dziedziczeniu i nie będą objęte podatkiem od spadków i darowizn.

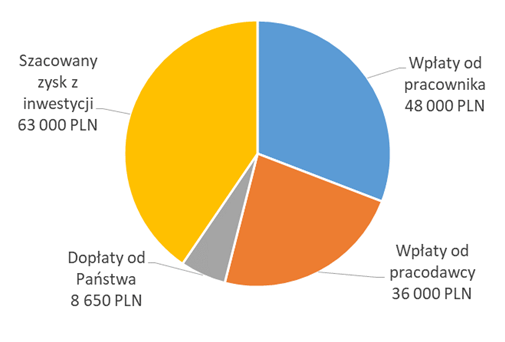

Na wykresie poniżej prezentujemy ile zgromadzimy oszczędności w ramach PPK przy założeniu, że odprowadzamy tylko składki podstawowe. Przyjmijmy, że mamy 25 lat, pensję w wysokości 4 000 PLN brutto i zamierzamy oszczędzać do 60. roku życia. Po upływie 35 lat zgromadzimy w PPK łącznie ok. 155 650 PLN.

Suma zgromadzonych oszczędności w PPK

Źródło: Obliczenia własne

Wyliczenia mają charakter szacunkowy.

Do kalkulacji przyjęto wzrost wynagrodzeń na poziomie 2% rocznie oraz

stopę zwrotu z inwestycji na poziomie 3% rocznie.

Wypłata środków z PPK

Środki gromadzone na rachunkach PPK będą inwestowane w fundusze inwestycyjne, które ograniczają poziom ryzyka w zależności od wieku uczestnika. Oznacza to, że wraz ze zbliżaniem się do wieku emerytalnego środki będą inwestowane w sposób coraz bardziej bezpieczny.

Zasadniczo zgromadzony kapitał uczestnik PPK będzie mógł wypłacić po osiągnięciu 60. roku życia. W takiej sytuacji ustawa przewiduje dokonanie podziału środków zgromadzonych w ramach PPK na dwie części. Pierwsza z nich wynosząca 25% oszczędności miałaby być wypłacona jednorazowo. Pozostałe 75% wypłacane byłoby ratalnie w co najmniej 120 ratach miesięcznych.

Uwzględniając wartości przedstawione na Wykresie 1. jednorazowo wypłacimy 38 912 PLN, a pozostałą część oszczędności otrzymamy w miesięcznych ratach po 972 PLN każda.

Ustawa o PPK daje również możliwość wcześniejszej wypłaty oszczędności, na cele inne niż emerytura. Będzie można wypłacić do 25% zgromadzonych środków w przypadku poważnego zachorowania pracownika, jego małżonka lub dziecka. Będzie również możliwość wykorzystania 100% środków na sfinansowanie wkładu własnego przy kredycie na zakup nieruchomości lub budowę domu. Wydaną na ten cel kwotę trzeba będzie jednak zwrócić na zasadach określonych w ustawie.

Pozostałe rozwiązania

Ustawa przewiduje utworzenie ewidencji Pracowniczych Planów Kapitałowych, która będzie prowadzona przez Polski Fundusz Rozwoju SA w systemie teleinformatycznym. Będzie ona obejmować ewidencje:

- towarzystw funduszy inwestycyjnych, powszechnych towarzystw emerytalnych, pracowniczych towarzystw emerytalnych i zakładów ubezpieczeń spełniających wymogi określone w ustawie,

- pracodawców, którzy zawarli umowy o zarządzanie PPK,

- umów o zarządzanie PPK zawartych przez pracodawców,

- uczestników PPK.

Powstanie także portal PPK, który będzie pełnił funkcję informacyjną dla uczestników PPK. Będzie on również służył do prezentacji ofert instytucji finansowych uprawnionych do oferowania PPK.