W naszej redakcji wielokrotnie spotykamy się z wątpliwościami użytkowników dotyczącymi różnicy pomiędzy wynagrodzeniem brutto a netto. Jak wiemy, kwota spływająca co miesiąc na nasze konta jest (niestety) niższa, aniżeli ta zapisana w umowie o pracę. Z czego wynikają te różnice? Jak obliczyć wynagrodzenie netto? Odpowiedzi znajdą Państwo poniżej.

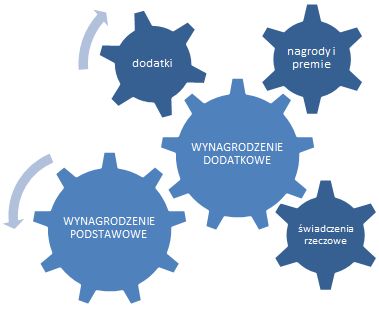

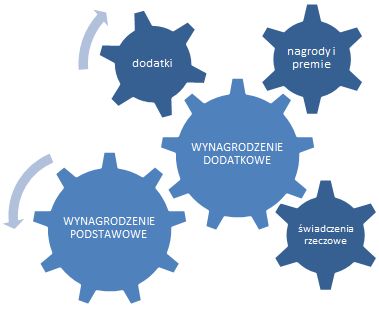

Kwota widniejąca w umowie o pracę to wynagrodzenie brutto. Czyli innymi słowy jest to wynagrodzenie niepomniejszone o podatki i składki obciążające pracownika (Borkowska, 2006). Trzeba jednak pamiętać, że do kwoty wynagrodzenia brutto zaliczamy, poza płacą zasadniczą, także premie i dodatki, wynagrodzenie za godziny nadliczbowe i nocne, wynagrodzenie za urlop wypoczynkowy, ekwiwalent za urlop, wynagrodzenie za czas choroby oraz zasiłki ZUS. Nie wolno jednak zapomnieć, że nie wszystkie składniki wynagrodzenia podlegają oskładkowaniu. Do tych zwolnionych od potrąceń na ubezpieczenia społeczne należą m.in. odprawy emerytalne i rentowe, nagrody jubileuszowe (jednak przyznawane nie częściej niż co 5 lat), odprawy. Po potrąceniu składek otrzymujemy wynagrodzenie netto, czyli kwotę, jaką dostajemy faktycznie „do ręki”. Obciążenia te mogą mieć charakter obligatoryjny bądź dobrowolny. Do obowiązkowych należą: składki na ubezpieczenia społeczne, zaliczka na podatek dochodowy oraz składka na ubezpieczenie zdrowotne. Nieświadomość zatrudnionych co do wysokości owych potrąceń związana jest z tym, iż ich obliczenie jest obowiązkiem pracodawcy. Z jednej strony do naszych portfeli trafia mniej gotówki, z drugiej – pracownicy nie muszą kłopotać się obliczaniem i opłacaniem tych zobowiązań. Ewentualne skutki nieterminowego lub nieprawidłowego rozliczenia i opłacenia składki ponosi zatrudniający (np. zapłata odsetek za zwłokę).

Składniki wynagrodzenia całkowitego brutto

Opracowanie Sedlak & Sedlak na podstawie D. Twardo, Obliczanie wynagrodzeń. Składniki wynagrodzeń,

„Serwis Prawno-Pracowniczy”, 2006, nr 28, s. 5

Składki na ubezpieczenia społeczne

Składki na ubezpieczenia społeczne są obligatoryjne i stanowią podstawowy przychód Funduszu Ubezpieczeń Społecznych. To z nich finansowane są wypłaty emerytur, rent czy zasiłków. Ubezpieczenia społeczne obejmują: ubezpieczenie emerytalne, ubezpieczenie rentowe, ubezpieczenie w razie choroby i macierzyństwa (chorobowe) oraz ubezpieczenie z tytułu wypadków przy pracy (wypadkowe). Z tego też powodu wyróżnia się składki na wymienione ubezpieczenia.

Wysokość stóp procentowych składek na ubezpieczenia społeczne w 2014 roku

|

rodzaj składki

|

stopy procentowe

|

pokrywa pracownik

|

pokrywa pracodawca

|

|

na ubezpieczenie

emerytalne

|

19,52%

|

9,76%

|

9,76%

|

|

na ubezpieczenie

rentowe

|

8,00%

|

1,5%

|

6,5%

|

|

na ubezpieczenie

chorobowe

|

2,45%

|

2,45%

|

-

|

|

na ubezpieczenie wypadkowe

|

0,40%-8,12%

|

-

|

0,40%-8,12%

|

Źródło: Ustawa z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych

Składki wyrażone są w formie procentowej i są jednakowe dla wszystkich ubezpieczonych. Wyjątek stanowi składka na ubezpieczenie wypadkowe, która jest zróżnicowana dla poszczególnych płatników składek i ustalana w zależności od poziomu zagrożeń zawodowych i ich skutków. Zasady określania stóp procentowych składek na ubezpieczenie wypadkowe określa ustawa o ubezpieczeniu społecznym z tytułu wypadków przy pracy i chorób zawodowych oraz stosowne rozporządzenia.

Składka na ubezpieczenie zdrowotne

Obecnie składka na ubezpieczenie zdrowotne wynosi 9% podstawy wymiaru. Jej część (7,75%) podlega odliczeniu od podatku dochodowego od osób fizycznych. 1,25% składki jest potrącona z dochodu pracownika po opodatkowaniu, co zmniejsza kwotę, jaką otrzyma on „na rękę”.

Zaliczka na podatek dochodowy

Obowiązek opłacania zaliczki na podatek dochodowy jest jednym z podstawowych obowiązków nałożonych na płatników tego podatku. Pobierana jest ona co miesiąc i, w przypadku osób, których dochód nie przekracza 85 528 PLN, wynosi 18% dochodu. Szczegółowe informacje na temat tego, jak ją oszacować i co można od niej odliczyć, znajdują się w dalszej części artykułu.

Koszty uzyskania przychodu

Przychód osiągnięty przez pracownika w danym okresie może zostać obniżony o przysługujące mu koszty uzyskania przychodów. W przypadku umowy o pracę koszty te są ryczałtowe i zależą od tego, czy pracownik mieszka w miejscowości wykonywania pracy, czy poza nią. W przypadku pracowników rozpoczynających pracę, koszty przysługują mu w całości (za cały miesiąc).

Koszty uzyskania przychodu

|

pracownik miejscowy

|

111,25

PLN

|

|

pracownik dojeżdżający

|

139,06

PLN

|

Źródło: Ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych

Jeżeli roczne koszty uzyskania przychodów określone powyżej, są niższe od wydatków na dojazd do zakładu pracy lub zakładów pracy środkami transportu autobusowego, kolejowego, promowego lub komunikacji miejskiej, w rocznym rozliczeniu podatku koszty te mogą być przyjęte przez pracownika lub przez płatnika pracownika w wysokości wydatków faktycznie poniesionych, udokumentowanych wyłącznie imiennymi biletami okresowymi.

Sprawdź ile zarabiają inni w Twoim mieście, na takim samym stanowisku - odbierz indywidualny raport!

Obliczanie płacy netto – krok po kroku

Krok 1.

Pierwszym i najważniejszym krokiem jest ustalenie, ile wynosi wynagrodzenie brutto. Tak jak wspomnieliśmy wcześniej, oprócz wynagrodzenia zasadniczego, należy wziąć pod uwagę premie i dodatki, wynagrodzenie za nadgodziny czy urlop wypoczynkowy.

Wynagrodzenie zasadnicze Jana Kowalskiego, zapisane w umowie o pracę, wynosi 3 000 PLN. Dodatkowo, otrzymuje on 200 PLN dodatku. W danym miesiącu pracował także po godzinach, za co dostał 100 PLN. Jego wynagrodzenie brutto wynosi więc 3 300 PLN.

Krok 2.

Mając kwotę wynagrodzenia brutto, ustaliliśmy już podstawę wymiaru składek na ubezpieczenia społeczne, jesteśmy gotowi by obliczyć składki. Z wynagrodzenia odliczamy składki: emerytalną (9,76% podstawy wymiaru), rentową (1,5% podstawy wymiaru) oraz chorobową (2,45% podstawy wymiaru).

Wynagrodzenie brutto Jana Kowalskiego wynosiło 3 300 PLN. Obliczamy więc:

- składka emerytalna: 3 300 × 9,76% = 322,08 PLN

- składka rentowa: 3 300 × 1,5% = 49,50 PLN

- składka chorobowa: 3 300 PLN × 2,45% = 80,85 PLN

suma: 452,43 PLN

Krok 3.

Kolejnym krokiem jest obliczenie wysokości składki na ubezpieczenie zdrowotne. Podstawę jej wymiaru stanowi wynagrodzenie pracownika pomniejszone o składki na ubezpieczenia społeczne, finansowane ze środków pracownika.

Wysokość składek na ubezpieczenia społeczne Jana Kowalskiego wynosi 452,43 PLN.

Jego wynagrodzenie brutto to 3 300 PLN.

3 300 PLN – 452,43 = 2 847,57

Podstawa wymiaru składki na ubezpieczenie zdrowotne wynosi więc 2 847,57 PLN.

Krok 4.

Znając podstawę wymiaru składki na ubezpieczenie zdrowotne, możemy obliczyć samą składkę. Składka na ubezpieczenie zdrowotne wynosi 9%.

Podstawa wymiaru składki na ubezpieczenie zdrowotne Jana Kowalskiego wynosi 2 847,57 PLN.

Od tego należy odliczyć 9%, czyli stawkę na to ubezpieczenie.

2 847,57 × 9% = 256,28 PLN

Krok 5.

Teraz pozostaje już obliczyć zaliczkę na podatek dochodowy. Podstawą jej obliczenia jest przychód pomniejszony o koszty uzyskania przychodu (które jak wiemy wynoszą 112,25 PLN dla pracowników miejscowych i 139,06 PLN dla pracowników dojeżdżających). Przychód to płaca brutto pomniejszona o składki na ubezpieczenia społeczne.

Wynagrodzenie Jana Kowalskiego, pomniejszone o składki na ubezpieczenia społeczne, wynosi 2 847,57 PLN.

Jan Kowalski pracuje i mieszka w tej samej miejscowości. Tak więc koszty uzyskania przychodu w tym wypadku to 111,25 PLN.

2 847,57 PLN – 111,25 PLN = 2 736,32 PLN

Na podstawie wyliczonej kwoty możemy obliczyć zaliczkę na podatek dochodowy. Jeśli dochód danej osoby nie przekracza 85 528 PLN rocznie, znajduje się ona w pierwszym progu podatkowym. Stawka podatku dochodowego w tym wypadku wynosi 18%. Od dochodu pomniejszonego o podatek dochodowy odejmujemy kwotę wolną od podatku. Jest ona ustawowa i jej miesięczna wysokość wynosi 46,33 PLN.

W przypadku Jana Kowalskiego podstawą obliczenia zaliczki na podatek dochodowy była kwota 2 736,32 PLN.

Jan Kowalski należy do pierwszego progu podatkowego. Podatek wynosi więc 18%.

2 736,32 PLN × 18% = 492,54 PLN

od otrzymanego wyniku należy odjąć kwotę wolną od podatku

492,54 PLN - 46,33 PLN = 446,21 PLN

W ten sposób otrzymaliśmy zaliczkę na podatek dochodowy przed odliczeniem składki zdrowotnej. Teraz należy jeszcze raz obliczyć składkę zdrowotną – tym razem jednak według stawki 7,75%.

Podstawa wymiaru składki na ubezpieczenie zdrowotne Jana Kowalskiego wynosi 2 847,57 PLN.

2 847,57 × 7,75% = 220,69 PLN.

Teraz można obliczyć zaliczkę na podatek dochodowy do pobrania. Zaliczkę na podatek przed odliczeniem składki zdrowotnej, należy o tą składkę pomniejszyć.

W przypadku Jana Kowalskiego zaliczka na podatek dochodowy przed odliczeniem składki zdrowotnej wynosiła 446,21 PLN. Od tej kwoty należy teraz odjąć składkę na ubezpieczenie zdrowotne, obliczoną według stawki 7,75%.

446,21 PLN – 220,69 PLN = 225,52 PLN.

Kwotę tę należy zaokrąglić do pełnych PLN.

Zaliczka na podatek dochodowy do pobrania dla Jana Kowalskiego wynosi 226 PLN.

Krok 6.

Teraz można obliczyć wynagrodzenie netto. Od wynagrodzenia brutto należy odjąć więc składki na ubezpieczenia społeczne, ubezpieczenie zdrowotne oraz zaliczkę na podatek dochodowy.

Jan Kowalski zarabia brutto 3 300 PLN brutto.

Od tego należy odjąć:

- 452,43 PLN składki na ubezpieczenia społeczne (322,08 PLN emerytalna, 49,50 PLN rentowa i 80,85 PLN chorobowa),

- 256,28 składki na ubezpieczenie zdrowotne,

- 226 PLN zaliczki na podatek dochodowy.

3 300 PLN – 452,43 PLN – 256,28 PLN – 226 PLN = 2 365,29 PLN

Wynagrodzenie netto Jana Kowalskiego wynosi 2 365,29 PLN.

Z drugiej strony – po co się męczyć.

Jednym kliknięciem wynagrodzenie netto policzy za Państwa nasz kalkulator wynagrodzeń.

Wynagrodzenie całkowite a koszty pracy

Na koniec trzeba zaznaczyć, że całkowite wynagrodzenie pracownika nie jest tożsame z kosztami pracy, jakie ponosi na niego pracodawca. Bowiem nie każdy składnik kosztów wpływa na dochód pracownika.

Koszty pracy to inaczej suma wydatków, jakie ponosi firma w związku z pozyskiwaniem, utrzymaniem, przekwalifikowaniem i doskonaleniem pracowników, a także z tytułu obligatoryjnych składek na ubezpieczenia społeczne (Borkowska, 2006).

Wysokość składek pracodawcy i pracownika

otrzymującego wynagrodzenie minimalne w 2012 roku (w PLN)

|

|

|

kwota

|

|

pracownik

|

wynagrodzenie brutto

|

1 500 PLN

|

|

składki na ubezpieczenia społeczne

|

|

|

ubezpieczenie emerytalne (9,76%)

|

146,40 PLN

|

|

ubezpieczenie rentowe (1,5%)

|

22,50 PLN

|

|

ubezpieczenie chorobowe (2,45%)

|

36,75 PLN

|

|

składka na ubezpieczenie zdrowotne (9%)

|

116,49 PLN

|

|

zaliczka na podatek dochodowy

|

66,00 PLN

|

|

wynagrodzenie netto –

kwota do wypłaty

|

1 111,86 PLN

|

|

pracodawca

|

składki na ubezpieczenia społeczne

|

|

|

ubezpieczenie emerytalne (9,76%)

|

146,40 PLN

|

|

ubezpieczenie rentowe (6,5%)

|

97,50 PLN

|

|

ubezpieczenie wypadkowe (1,80%)*

|

27 PLN

|

|

składka na Fundusz Pracy (2,45%)

|

36,75 PLN

|

|

składka na FGŚP (0,10%)

|

1,50 PLN

|

|

łączne koszty pracodawcy

|

1 809,15 PLN

|

*wysokość składki wypadkowej jest zróżnicowana dla poszczególnych płatników składek

Opracowanie Sedlak & Sedlak